2024年2月,亚马逊巴西站接连出台两项关键政策:针对手机、家居、服装等17个核心类目实施最高3%的佣金下调,同时对价值低于79雷亚尔(约合110元人民币)的商品降低FBA物流费用。这两项措施直接降低卖家综合运营成本约5%,标志着亚马逊在巴西市场的战略升级。据官方披露,新政策将覆盖平台7.8万名卖家,涉及1840万件商品。

图源:FORESTSHIPPING

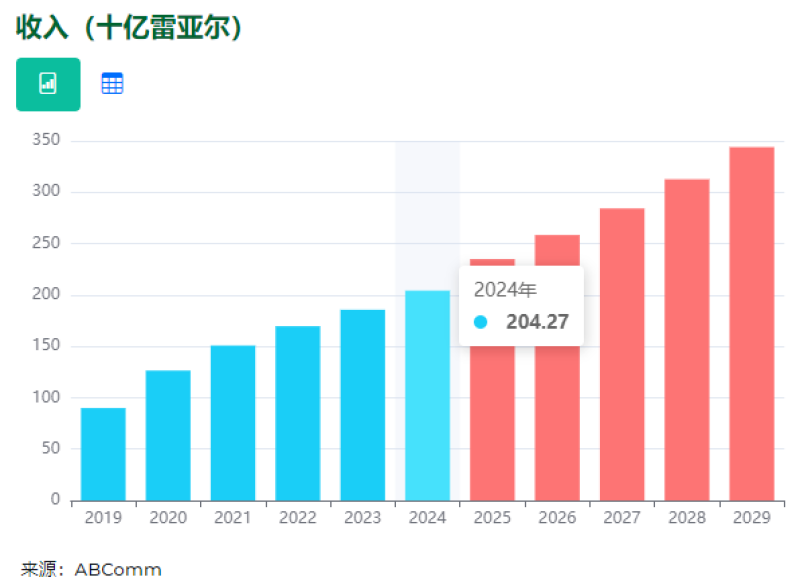

这一决策基于巴西电商市场的持续增长动能。巴西电子商务协会数据显示,2024年该国电商交易额突破2042.7亿雷亚尔(约合2810亿元人民币),同比增长10.5%,创下4.149亿笔订单记录。9130万网购用户贡献了492.4雷亚尔(约678元人民币)的平均客单价,其中30岁以下消费者占比达48%,显示出巨大的市场潜力。

图源:ABComm

物流基建支撑市场扩张

为匹配业务发展需求,亚马逊于圣保罗州投建的7.5万平方米智能物流中心正式启用。该设施配备自动化分拣系统,日均处理量达50万件,结合既有的12个区域配送站点,将圣保罗都市圈的配送时效压缩至24小时内。物流总监卡洛斯·席尔瓦透露,东北部萨尔瓦多海外仓的建设已进入选址阶段,未来将重点改善偏远地区配送效率。

图源:braziljournal

三强角力下的竞争格局

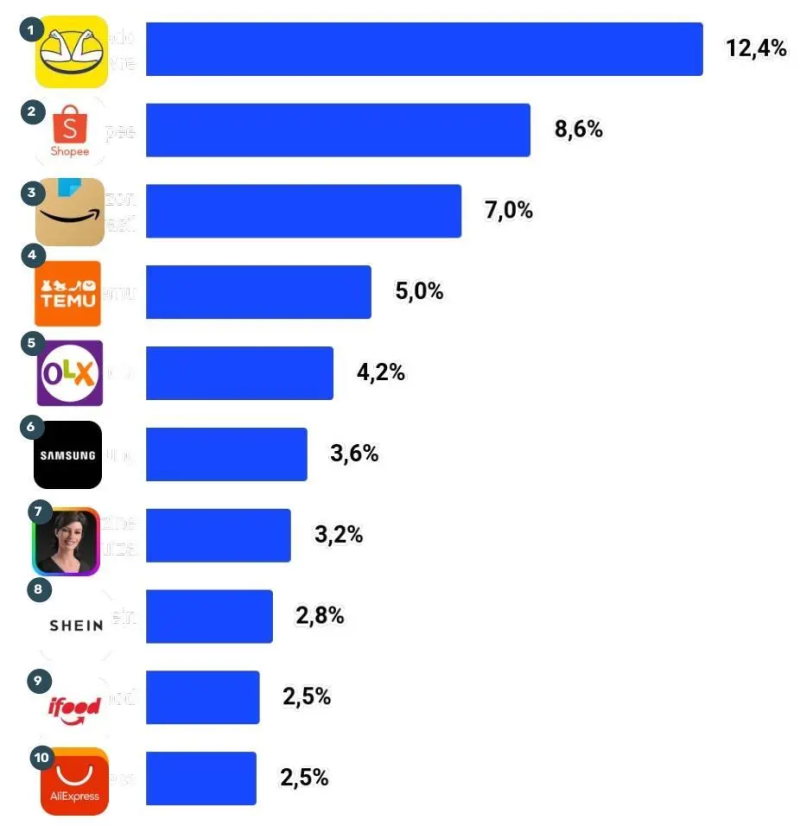

当前巴西电商市场呈现多元竞争态势。本土平台美客多(Mercado Livre)以12.4%的市场份额领跑,其物流网络覆盖95%的邮编区域。Shopee凭借社交电商策略占据8.6%市场份额,主要吸引18-25岁年轻群体。亚马逊巴西站以7%的占有率位居第三,但正面临TEMU的强力冲击——这家拼多多旗下平台在入市5个月内实现市场份额从3.7%到5%的跃升,尤其在30美元以下商品类目占据9.2%阵地。

图源:Conversion

政策红利与合规挑战并存

巴西政府自2024年起,准许国际跨境购物平台购买超过50美元的商品将受益于降低的进口税。这对中国卖家构成直接利好。3C数码、小家电等品类价格竞争力显著增强,以运动耳机为例,中国产品售价较本土品牌低25%-30%。但伴随而来的是严格合规要求:7月1日起强制执行的CPF/CNPJ税务登记制度、电子产品的INMETRO认证、纺织品的成分检测标准等,均对跨境卖家形成准入壁垒。

图源:EqualOcean News

市场前景与战略布局

行业预测显示,巴西电商市场将以12%的年复合增长率持续扩张,2025年交易规模有望突破2500亿雷亚尔(约3440亿元人民币)。亚马逊正加速布局玛瑙斯自贸区物流枢纽,该节点建成后将辐射北部五州市场。配合平台持续优化的卖家政策,中国供应链在3C数码、家居日用、时尚配件等领域的优势或将进一步释放。

图源:网络

当前巴西电商市场正处于基础设施完善期、消费升级窗口期、政策调整过渡期三重机遇叠加阶段。对于中国卖家而言,既要把握亚马逊降本政策带来的短期红利,更需构建包括本土化合规、供应链响应、跨文化运营在内的长期竞争力。这场拉美电商角逐,本质上是效率与本土化双重能力的较量。

(注:本文数据均来自公开信息,具体情况以官方通报为准,汇率按1雷亚尔=1.376元人民币换算)